1.1 产业定义

母婴产业是满足孕产妇和0-6岁婴幼儿群体衣、食、住、行、玩、教等诸多需求的产业。母婴产业涉及商品生产、零售、生活服务、教育、娱乐、医疗等多个行业,属于综合性消费行业。依据商品形态的不同,母婴产业可分为“产品”和“服务”两大版块,其中,产品版块主要包括食品(如奶粉、婴儿辅食等)、快消品(如纸尿裤、洗护用品等)、耐

用品(如玩具、婴儿车床)、童装和孕产妇商品等;服务版块则贯穿备孕、孕中、产后全流程,涵盖教育、医疗等多个方面。

1.2 消费群体

母婴市场的消费者主要分为母亲(孕产妇)和婴儿两大类,母婴行业的一大特征是虽然使用者可能是母亲或婴儿,但是通常决策者主要是母亲(或其他家长)。

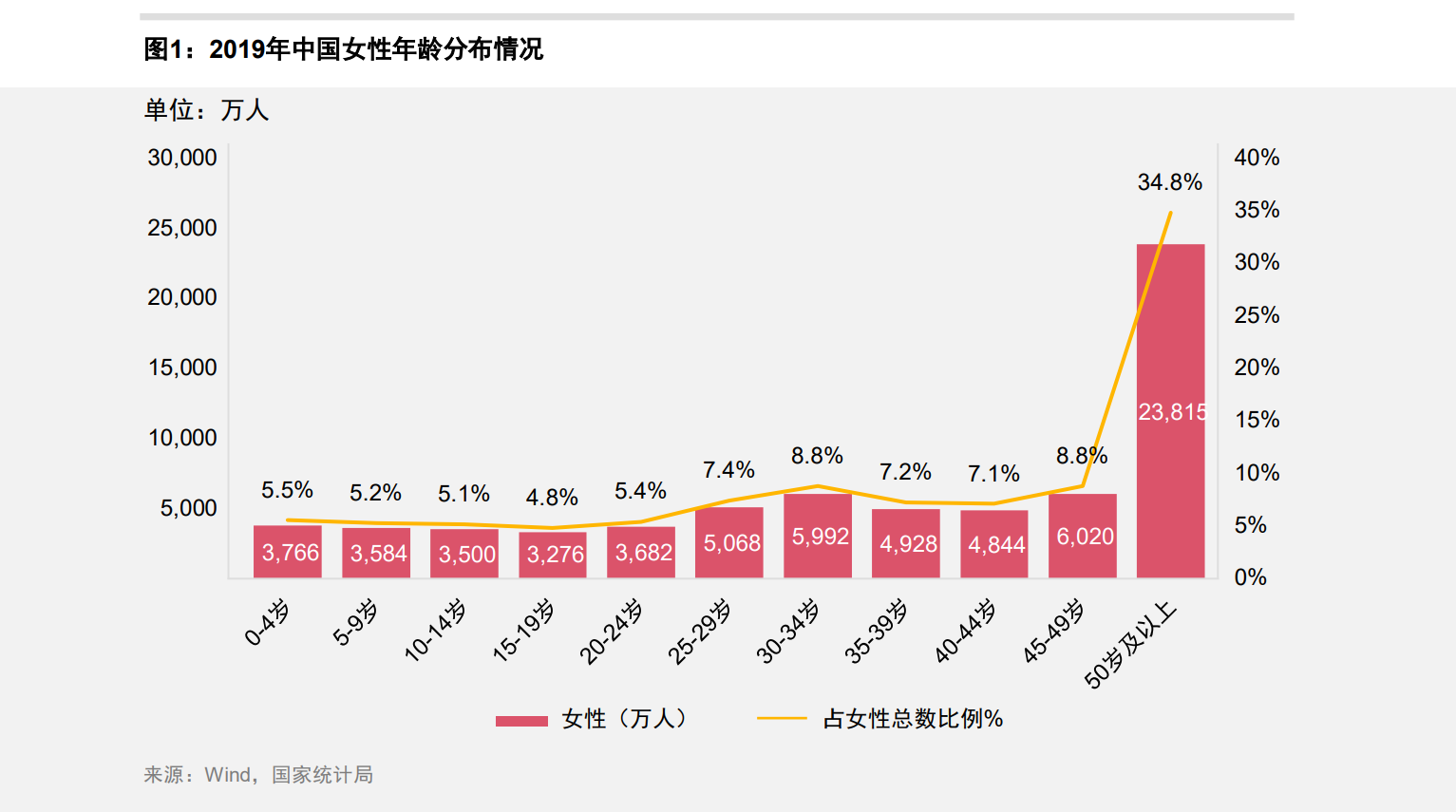

从2019年中国女性的年龄分布情况来看,现阶段适龄生育女性(20岁-34岁)总人数达到1.47亿人,占女性总人口比例的21.53%。其中25-29岁的群体人数是5068万人,她们是未来3-5年生育群体的中坚力量;30-34岁的女性,部分生完了一胎,正是二胎乃至三胎孕育期;而20-24岁的年轻群体将会成为未来5-10年的生育主要人群(见图1)。

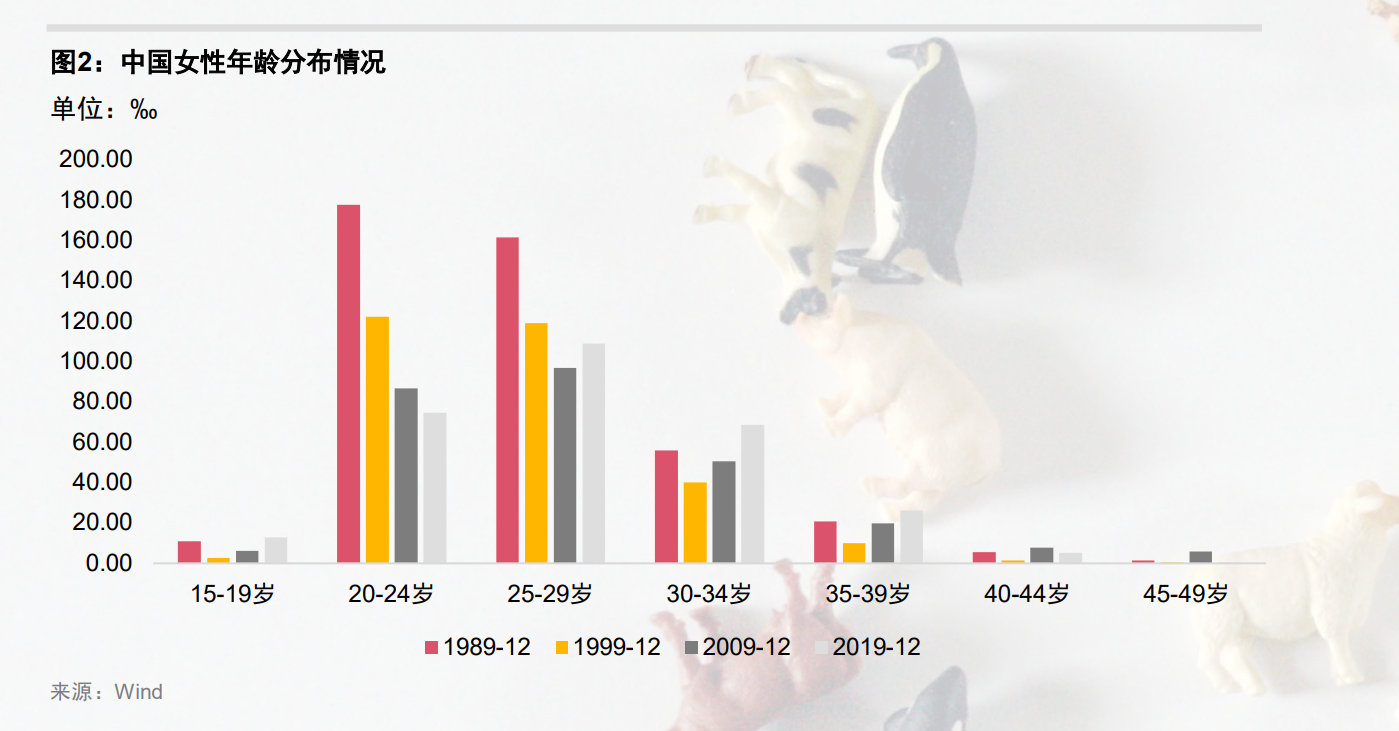

根据抽样调查的数据(见图2),1989年处在20-24岁年龄阶段的女性的生育率高达

17.75%,25-29岁的生育率16.1%,30-34岁的生育率5.6%;而到了2019年,20-24岁年龄阶段的女性的生育率下降到7.4%,25-29岁的生育率10.9%,30-34岁的生

育率6.9%。从分年龄段生育情况来看,每个年代的生育主力人群都集中在20-34岁这个年龄段。需要注意的是相比于80后、90后,00后的人口数量有明显的减少。

除此之外,25-40岁年龄段中,在最近10年间生育率有所回升,而20-24岁这一过去最重要的生育人群的生育率却一直下降,主要原因是现今社会教育水平提高,大部分年轻人22岁以后才大学毕业,步入社会时间相比过去推迟,从而导致结婚、生子都向后推迟。并且,现今一二线城市生活节奏快、生存压力大,导致很多年轻人30岁以后才恋爱,更进一步推迟了结婚生子时间。相比较于过去,现在社会呈现出生育率总体水平降低、生育年龄推迟的特征。

因此母婴消费的主要人群是20-34岁的女性。从生育率情况来看,当下其中25-29岁是主力军,因此90后、95后是母婴市场的主要目标客户;但随着二胎三胎政策的放开,85后再次进入母婴市场,成为母婴消费群体重要的一员。同时,00后也承担着重要的市场角色,2020年第一批00后已满20岁,根据我国婚姻法,第一批00后的女性已经符合法定

最低结婚年龄。而早在2019年,有关部门的数据调查表明,每100个00后女性中,便有1人有生育经历。00后们正逐渐成为生育大军中的一员,未来00后加速进场将成为母婴消费的爆发力量。

1.3 产品和服务

母婴产业的消费涵盖衣、食、住、行、用、玩、教等多方面,并且具有很强的阶段性,在不同阶段消费者的需求不同,消费的产品服务也就大不相同。在备孕阶段,备孕保健品、生殖医疗、运动健身是主要需求;在怀孕阶段,孕检医疗服务、孕妇营养品、孕期化妆品、孕妇装是主要需求;在宝宝出生后,婴儿日用品(奶粉、尿不湿、洗护用品等)、早教用品、月子中心、产后恢复、育儿嫂等是主要需求。

需求的多样性推动了母婴产品和服务的多样性,衍生出尿不湿、奶粉、月子中心、产后护理等多个细分子行业。同时,产品的多样性也带来品牌的多样性,导致母婴产品市场竞争激烈。例如奶粉、尿不湿已经是相对成熟的市场,市场规模也较大,增长平稳。而目前国内已经有一些其他的产品和服务赛道正在开启,新的产品、新的服务、新的竞争者不断涌入,让整个母婴市场充满了活力,为母婴市场打开新的增量市场空间。下文将着重从市场的角度分析主流产品的发展趋势,以及新产品、新服务的成长赛道。

2.1 市场规模持续扩张

随着中国经济的发展,中国母婴市场的发展经历了三个阶段。

发展初期(1990-2010):20世纪90年代,国内经济发展迅速,海外母婴文化逐渐被引入和吸收,母婴产品不断进入中国市场,并被国内消费者所接受。当时国产母婴品牌尚未崛起,仍然以海外品牌为主,产品以婴幼儿奶粉、纸尿裤、服饰为主。早期的海外品牌包括惠氏、雀巢、花王等,目前仍然在母婴市场占据一定的市场份额。随后国内母婴市场在外资品牌的带动下涌入更多的品牌和产品,丰富度迅速提升,据CBME孕婴童展数据统计,2001至2008年,其展会中婴童品牌数量从25个上升到753个,品类大幅扩充。与此同时,线下母婴店在一二线城市也快速铺开,逐渐形成区域连锁市场。

快速成长期(2011-2018):随着消费者对母婴产品丰富度和专业度的需求不断提高,商超中的母婴产品种类较少,已经不能满足消费者多样化的需求,线上母婴电商开始兴起。2010年以后,受益于互联网产业的发展,线上母婴购物平台迎来了快速增长,同时线下母婴店也在加速向低线城市下沉。婴童食品、母婴服饰、纸尿裤等成为线上销售的首选。2018年电商渠道开始成为国内纸尿裤销售占比最高的渠道,渠道份额占比一路攀

升,到2020年,电商销售份额高达49%,且仍有继续上涨趋势。

整合期(2019-至今):2018年以后,母婴行业市场增长出现了拐点,线上和线下渠道的竞争也进入白热化。渠道成为抢占母婴市场的核心。随着国内社交和短视频平台的兴起,线上渠道的快速崛起挤压了线下的利润;线下母婴门店寻求新的消费场景,并借助会员体系大力发展私域流量,在新的渠道竞争中也赢得了新的消费市场。随着消费者需求的多元化,未来母婴渠道将持续创新、整合,以更多的购物场景满足消费者需求。

从2010年到2020年,中国母婴市场一直保持快速增长。其中2010-2018年,是中国母婴市场增速不断加快的阶段,2010年市场规模仅为1万亿左右,而到了2018年国内母婴市场规模已经突破3万亿,8年间母婴行业一直保持着快速增长,年复合增长率(CAGR)达到15.16%(见图5)。2018-2021年,新生儿数量的下降导致母婴市场高增长趋势暂缓,但是整体规模依然在扩大,2020年国内母婴市场规模已经突破4万亿,在这其中,产品和服务市场占比约各一半。

未来母婴市场仍具有较大的增长空间。近年来85后、90后迎来二胎三胎政策下的生育期,95后也到达生育的黄金年龄,在妈妈群体的年龄构成中,95后增长最快。2021年,90后及00后占母婴群体比例的53.9%。随着90后及00后逐渐进入母婴消费市场,其消费观念及育儿风格的变化也为母婴行业带来了新的发展机遇,母婴市场向高质量、精细化

方向发展。根据市场机构数据的预测,到2024年母婴市场行业规模有望达到7万亿元。

2.2 细分市场成长赛道

母婴产业涵盖孕产妇及婴童的衣、食、住、行、用、玩、教等多个方面,产品和服务根据消费者需求也呈现出多种多样的细分市场,产品中细分市场较大的包括奶粉、纸尿裤、婴童服装、婴童食品(辅食、营养品)等,这些产品消费频次高,属于非耐用品,是目前育儿家庭花销中较大的支出。服务中具有规模的细分市场包括早幼教、月子会所、产后修复等。

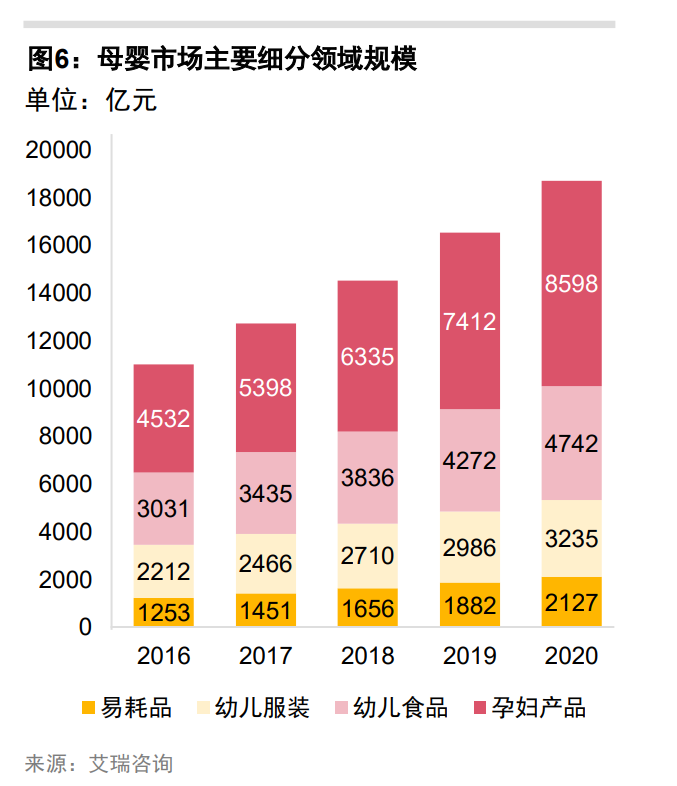

数据艾瑞咨询的数据显示,2016-2020年中国母婴细分品类市场中,易耗品、幼儿服装、幼儿食品、孕妇产品四大品类,市场规模4年复合增速分别为11.2%、7.9%、9.4%、13.7%(见图6)。

2020年孕妇产品和易耗品的市场增速遥遥领先(见图7)。数据显示,中国超五成女性从有备孕计划开始就浏览备孕及怀孕相关的知识,母婴产品的消费逐渐开始前置。下文将选择相对成熟且增长较快的几个细分市场进行重点介绍。

2.2.1 婴幼儿配方奶粉:

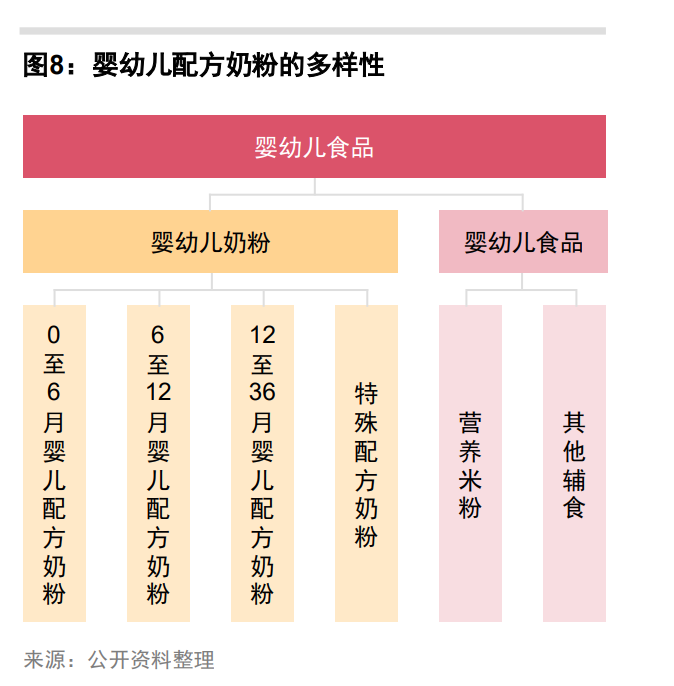

高端化及提价将成为趋势婴幼儿配方奶粉是最重要的婴幼儿食品,通常以牛乳为基础,参考母乳成分组成并根据不同生长时期婴幼儿的营养需求特点设计,以生鲜乳、原料基粉、乳清粉等为主要原料,加入适量的维生素和矿物质以及特定的营养物质配方,经加工后制成。按照食用者年龄段划分,婴幼儿配方奶粉包括0-6个

月婴儿配方奶粉(适用于没有母乳或者母乳不足的孩子)、6-12个月较大婴幼儿配方奶粉(主要适用于断奶期婴儿的营养补充)、1-3 岁幼儿助长配方奶粉(补充幼儿生长发育时期的营养缺乏或者不足);按照功能划分,分为普通婴幼儿配方奶粉和特殊婴幼儿配方奶粉,后者是为满足一些特殊生理状况的婴幼儿需要,经过特别加工处理的婴幼儿配方食品(见图8)。

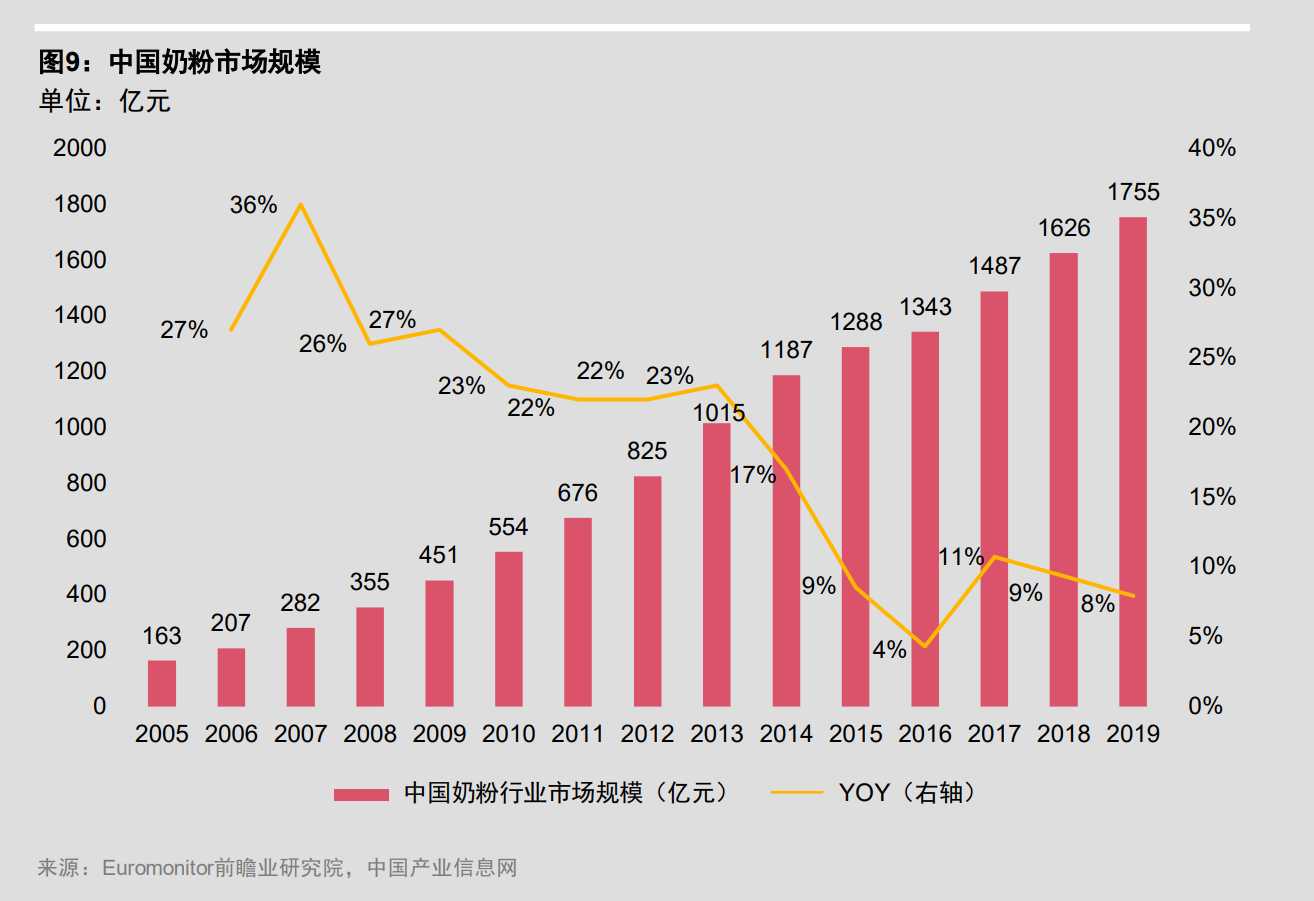

婴儿配方奶粉在国内的发展可谓一波三折。在2008年以前,市场已经初具规模,越来越多的消费者接受奶粉喂养,消费量增长较快,培养了较早一批的龙头企业。但是“三聚氰胺”事件让整个市场倍受打击,消费量骤降,国外品牌趁势迅速进入市场并建立了较强的信任基础,但是并没有改变整体低迷的状态。直至2016年二孩政策的放开,让婴幼儿配方奶粉市场出现了短期的回暖。根据Euromonitor的数据,中国婴童食品市场规模约2000亿元,其中奶粉占比近9成,2019年中国奶粉市场的规模1755亿元,同比增速下降至8%(见图9)。

国产奶粉市场份额有望持续提升。在一系列奶粉安全事件后,国家监管部门和国内奶粉业痛定思痛,不论是在行业管理规范上还是企业自身经营管理上,都做出了巨大努力。《婴幼儿配方乳粉产品配方注册管理办法》(业内称“注 册制”)的实施减少了市场上一半的低质量品牌,而国内奶粉企业在品牌塑造、安全品质控制、配方研发上不断发力,扭转了国人对于国产品牌的认知,国产奶粉品牌再次崛起,龙头企业市场份额不断提升。

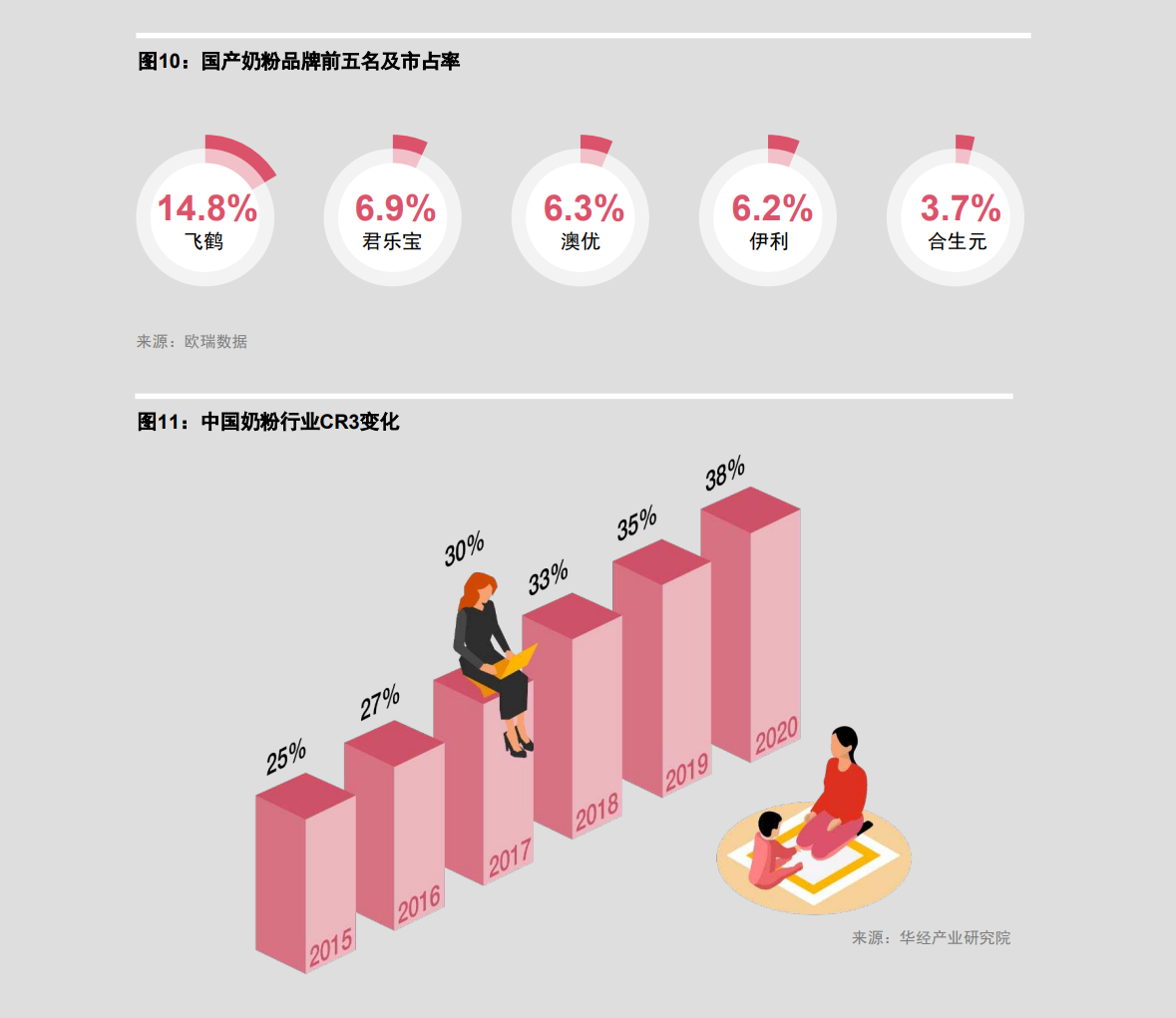

2020年从品牌上来看,飞鹤以市占率约14.8%位居首位,随后是雀巢和达能,分别占比2.8%和10.4%。如果单独看国产奶粉的市场份额,根据欧睿数据,2020年国产奶粉品牌中市占率排名前五的企业为飞鹤、君乐宝、澳优、伊利、合生元,市占率分别达到14.8%、6.9%、6.3%、6.2%和3.7%,国有品牌在市场上已经站稳脚跟(见图

10)。除此之外,2020年中国奶粉行业的CR3(最大的三家企业市占率合计)为38%(见图11),已经较以往有明显提升的趋势,但是相较于日美70%左右的市场集中度,市场竞争仍然比较分散,即便出现新生儿人数下降、母乳喂养率提升等不利于婴幼儿奶粉市场规模的因素,国产奶粉品牌仍然具有较大发展空间。

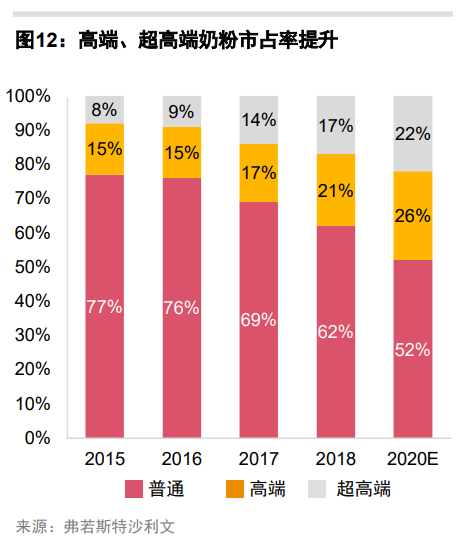

婴幼儿配方奶粉将向高端化发展,具有长期提价的趋势。根据弗若斯特沙利文预测,超高端、高端奶粉市场规模增速明显快于普通奶粉(见图12),消费升级的现象非常明显(超高端主要指价格在每公斤450元及以上,高端指价格在每公斤350-449元之间,普通指价格在每公斤350元及以下)。2014-2018年超高端、高端奶粉年复合增长率分别达40%、21%,而普通奶粉仅为 5%。同时,中国高端和超高端婴幼儿配方奶粉产品的平均售价从2014年的每公斤336.3元激增至2018年的每公斤421.7元,价格提升较大。在供给端,高端和超高端奶粉的品牌营销、奶源保障、品控从严、配方升级等都推动着成本的上涨,而成本的上涨又助推价格的上涨。在消费端,随着人们消费能力的提升以及母婴消费群体向年轻化群体的转变,年轻消费群体具有品牌和质量意识,愿意为大品牌、高质量的奶粉支付更高的溢价。供给和消费对于品质和价格的共识将会为高端、超高端奶粉,以及特殊细分品类的发展带来新的机遇。

13 母婴产业发展蓝皮书

图12:高端、超高端奶粉市占率提升

来源:弗若斯特沙利文

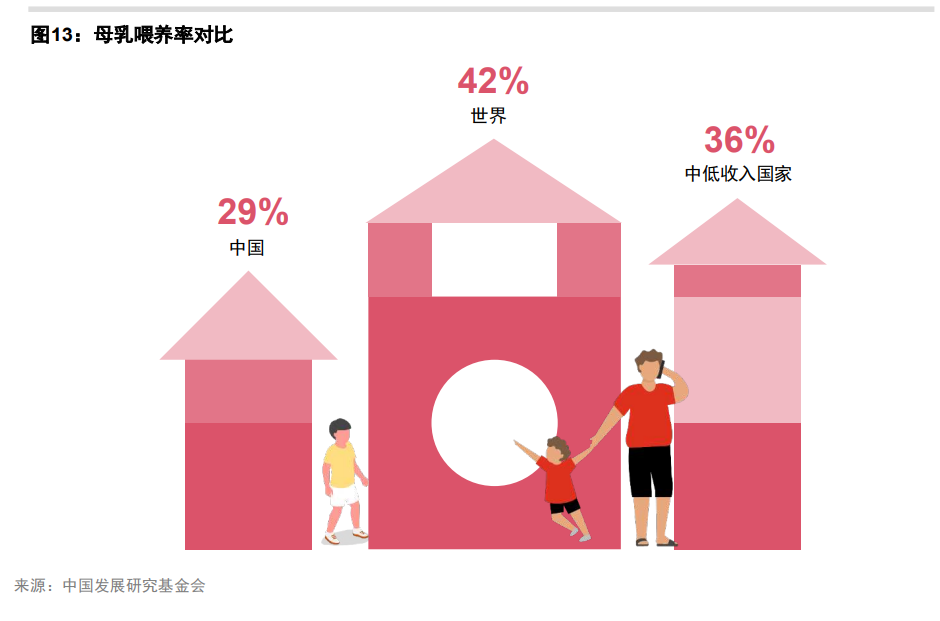

母乳喂养或将影响婴幼儿配方奶粉市场。目前奶粉消费量增长已经趋缓,虽然二胎、三胎政策的放开有望短期提振新生儿的出生量,但是积极宣传引导母乳喂养也会对婴幼儿配方奶市场产生影响。

2019年6月,国务院正式成立健康中国行动推进委员会并发布《健康中国行动(2019—2030年)》,在其合理膳食行动中特别关注生命早期1000天营养,明确提出了关注母乳喂养和辅食添加。前不久新华社也刊文,指出婴幼儿配方奶粉市场营销活动对母乳喂养会产生负面影响,不断加大宣传,倡导母乳喂养。当下我国母乳喂养率处于世界较低水

平,6 个月内婴儿纯母乳喂养率仅为29%(见图13),其中大城市的纯母乳喂养率为36%,中小城市仅为23%。加之世界卫生组织等机构持续加强对纯母乳喂养的宣传,未来母乳喂养率仍有提升的可能,这或对0-12个月阶段的婴幼儿配方奶市场产生冲击。

2.2.2 婴儿护理用品:拉拉裤渗透率提升、国产品牌崛起

根据欧睿的数据,2020年中国婴儿卫生用品市场规模为703.39亿元,婴儿护理用品主要包括婴儿纸尿裤、婴儿拉拉裤和婴儿纸尿片,其中婴儿拉拉裤属于其中的最高端、单价最高的品类。在婴儿护理用品中,纸尿裤目前是市场占比最大的细分品类。

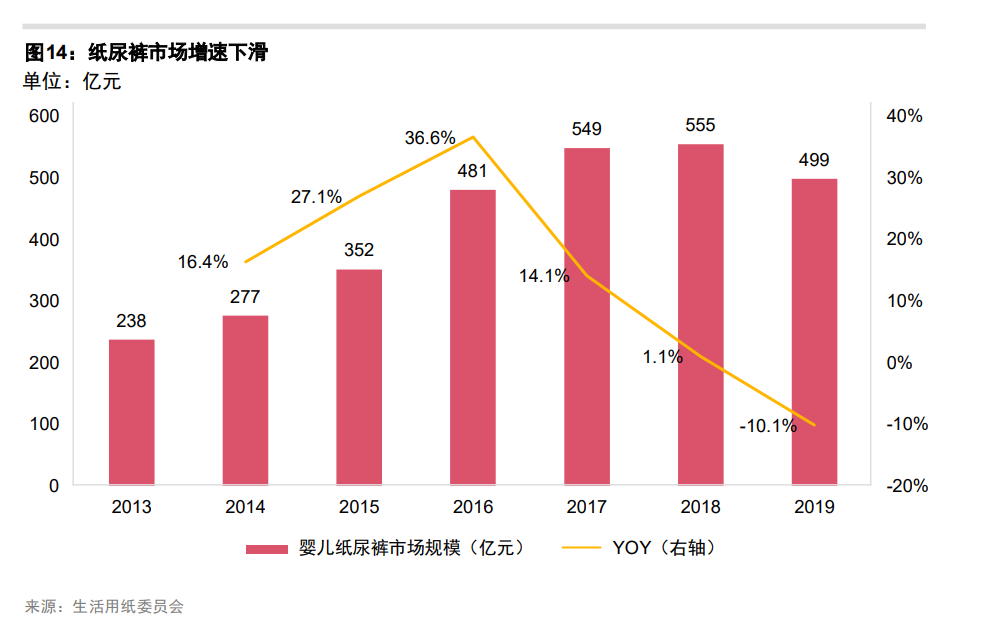

纸尿裤市场增长放缓,拉拉裤渗透率仍有大幅提升空间。根据生活用纸委员会的统计,2019 年国内婴儿纸尿裤市场规模为499亿元,同比下降10.15%,市场规模出现下滑(见图14)。中国的婴儿纸尿裤市场渗透率已经高达85.44%,市场趋于饱和,高速增长的阶段已经暂告段落,但其细分品类拉拉裤的市场渗透率仅为14.56%,仍有较大的提升空间(见图15)。拉拉裤相较于传统纸尿裤具有较多优点,吸收尿液量大、行动方便、

穿脱方便、松紧舒适,但是成本和价格也更高。中国婴儿纸尿裤市场中,拉拉裤品类市场占比明显低于日本(67.34%)和美国(21.58%),仍有较大提升空间,并且2021年来市场份额一直较快增长。

国产品牌崛起,领先外资进入第四代技术。纸尿裤最核心的部分是“芯体”,它决定了纸尿裤的吸收量、吸收速度、锁水能力以及是否断层。第一代纸尿裤是一次性纸尿片,芯体是简单的棉芯,吸收能力非常有限;第二代纸尿裤芯体是高分子吸水材料绒毛浆,瞬吸速度比较快,但厚度、导流性和吸收强度有一定局限性,容易导致吸收不均匀、断层、起坨等情况;第三代纸尿裤全部由高分子吸水树脂组成,更轻薄、更贴身、不易反渗,但是由于芯体全部由高分子组成,当与尿液反应后容易变硬、过重,对于宝宝的生殖器官会产生压迫;第四代纸尿裤由“高分子吸水材料+天然原生木浆”组成,采用3D立体堆砌工艺制造,导流、锁水能力好,轻薄、贴身、不易反渗,又能防止芯体变硬、过于重的危害。

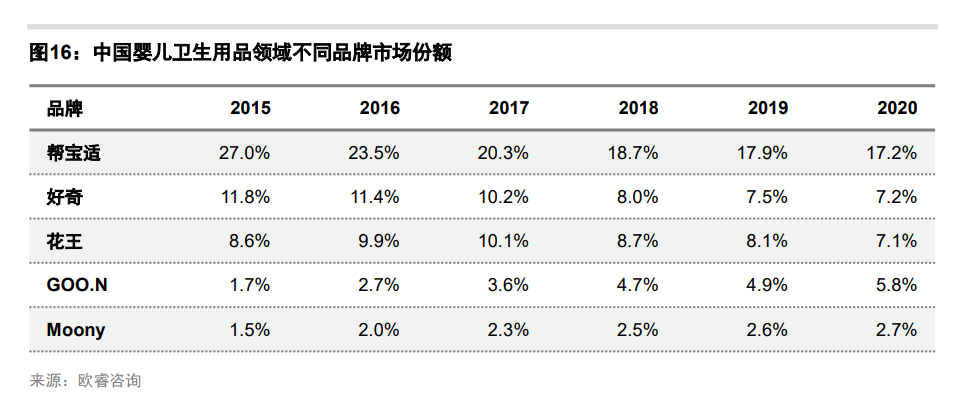

现在有很多国产纸尿裤品牌在制作工艺、原材料选取和产品设计上花费了很多时间和精力,研究出对宝宝更舒适安全的纸尿裤,已经进入第四代纸尿裤,而很多外资品牌仍然停留在第三代。消费者对国产纸尿裤品牌的信任度也越来越高。近年来,国内品牌借助新零售渠道迅速崛起和发展(见图16),这些国内品牌主要通过创新产品销售渠道的

方式进入市场,并且逐步从低端向高端市场转移。国产品牌在未来的竞争中将不断蚕食外资品牌市场,外资品牌的市占率或将出现持续下降的现象。

2.2.3 产妇月子中心:差异化服务、客单价提升在胎儿、胎盘娩出后,产妇机体和生殖器官恢复需要一段时期,医学上将这段时间称为产褥期,而民间将其俗称为“坐月子”。产褥期时长一般为6-8周,产妇在这段时间需要根据自身状况进行适当的疗养。月子中心就是为产妇提供产后服务的场所,包括为产妇提供一系列护理、康复计划,进行产后恢复、新生儿护理、育儿知识等指导,另外月子中心还可以根据产妇的个人需求提供其它特定的配套服务,直到完成整个服务周期(见图17)。

我国的月子中心起步较晚,1999年北京新妈妈月子中心成立,成为国内首家月子中心,也标志着我国月子中心的起步。经过数年的发展,已经逐步建立了完整的服务体系,并且开始通过直营和加盟的模式进行全国扩张,甚至下沉到低线城市。目前市场上初具规模的月子中心包括爱帝宫、圣贝拉、巍阁等,积极布局一线城市,在多地有门店。

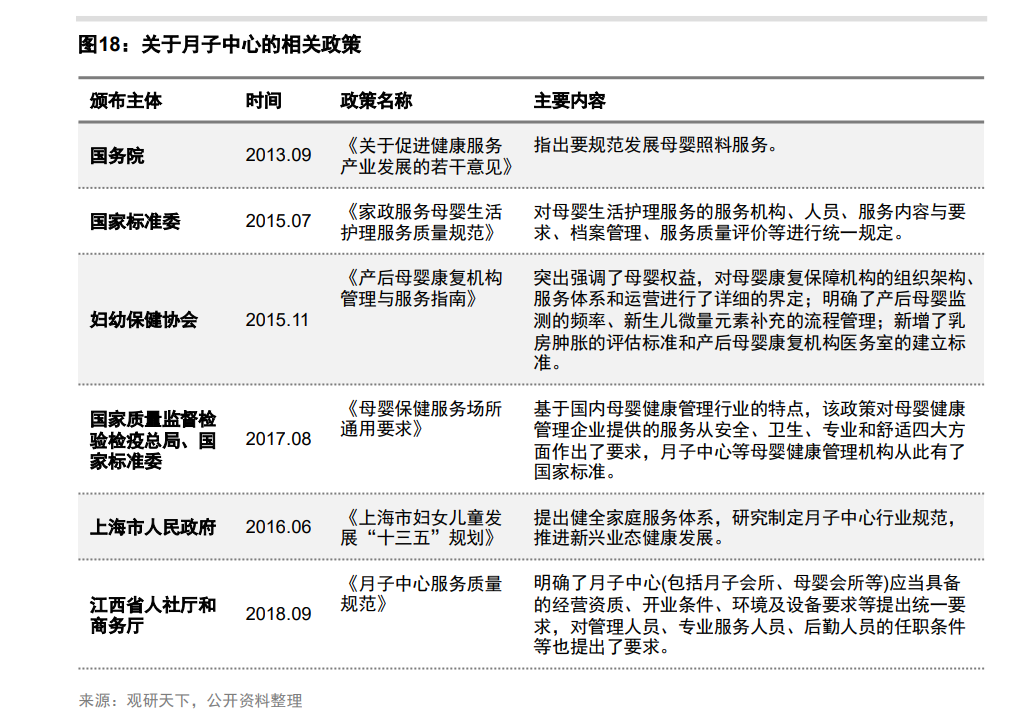

政策上也在大力扶持月子中心的发展。近年来我国有关部门和地方政府通过一系列的政策鼓励行业的发展,并确立月子中心建设的标准的规范,以确保这一细分行业健康发展(见图18)。2017年5月,国家质量监督检验检疫总局、国家标准委在《母婴保健服务场所通用要求》中提出基于国内母婴健康管理行业的特点,并对母婴健康管理企业提供的服务从安全、卫生、专业和舒适四大方面作出了要求,月子中心等母婴健康管理机构从此有了国家标准。地方政府也制定相关标准以推动地区月子中心行业的发展。

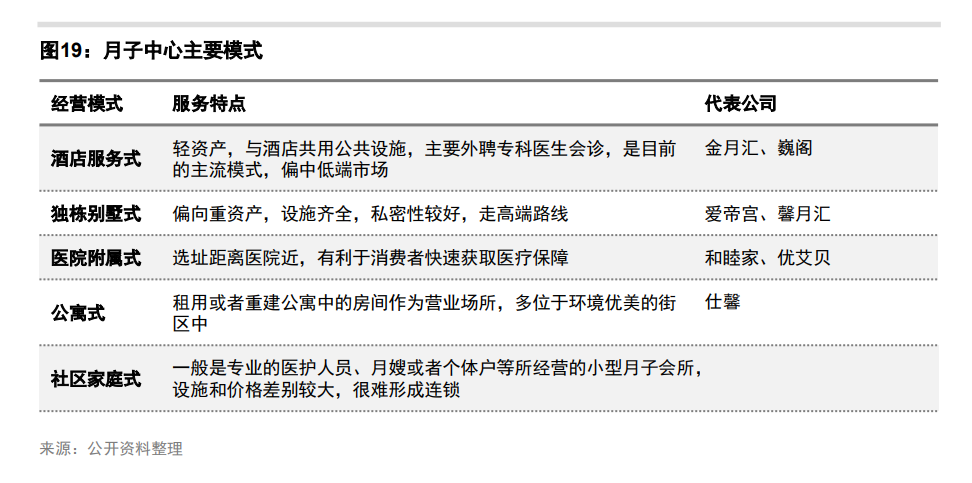

按经营场所不同,月子中心可分为四大类:酒店服务式、独栋别墅式、医院附属式、公式和社区家庭式(见图19)。酒店服务式月子中心的业态目前已经相对成熟,近年来,该类月子中心凭借其品牌形象、服务品质的优势在国内大受欢迎,市场规模不断扩大。2019年,酒店服务式月子中心的市场规模达到74.87亿元。另外高端线的独栋别墅式

月子中心当下也在一二线城市比较火热,通过更舒适的环境和条件满足高端人群的需求。另外医院附属式、公寓式、社区家庭式的月子中心也逐渐丰富起来,更多的场景来满足差异化的需求。

月子中心重服务,优质服务形成的口碑将成为核心竞争力。月子中心以服务为核心,服务是竞争的根本。通过专业的护理团队、完善的服务体系为产妇和新生儿提供优质的月子期。月子中心提供的服务通常包括产妇服务、婴儿服务以及其他衍生服务。

产妇服务包括产后体检、专业护理、月子餐、产后修复、心理辅导等;婴儿服务包括婴儿的基本护理(喂养、洗澡、换尿不湿等)、专业护理(抚触、脐带护理、体温观察等)、生长检测等;衍生服务包括婴儿早教、月子餐外送、美容美体等。目前月

子中心的获客模式除了传统的广告、地推、专业人士推荐之外,亲朋好友的口碑更是获客的重要力量。月子中心提供的服务品种多,并且需要一定专业性,客户体验感强烈,所以优质服务的口碑效应强,在母婴圈中会带来新的流量以及源源不断的客源,同时也将大幅降低获客成本。

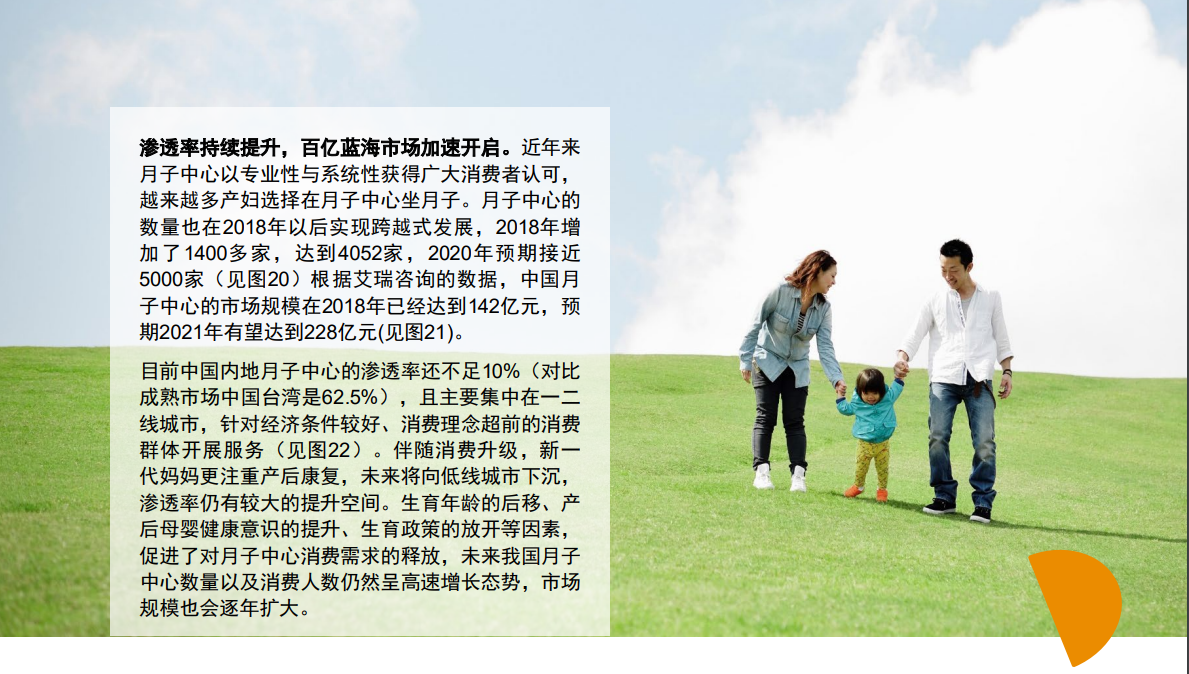

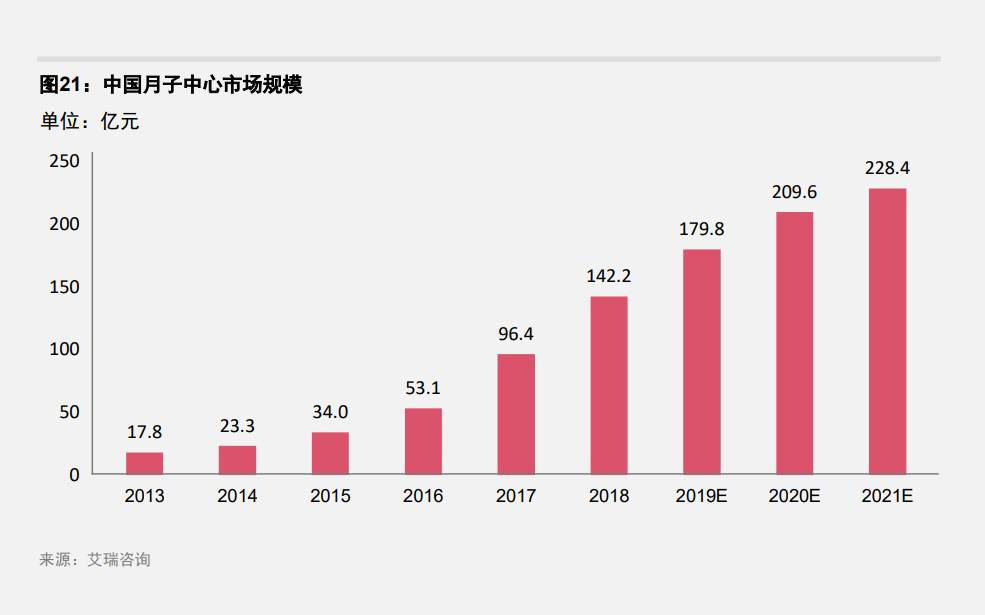

渗透率持续提升,百亿蓝海市场加速开启。近年来月子中心以专业性与系统性获得广大消费者认可,越来越多产妇选择在月子中心坐月子。月子中心的数量也在2018年以后实现跨越式发展,2018年增加了1400多家,达到4052家,2020年预期接近5000家(见图20)根据艾瑞咨询的数据,中国月子中心的市场规模在2018年已经达到142亿元,预

期2021年有望达到228亿元(见图21)。

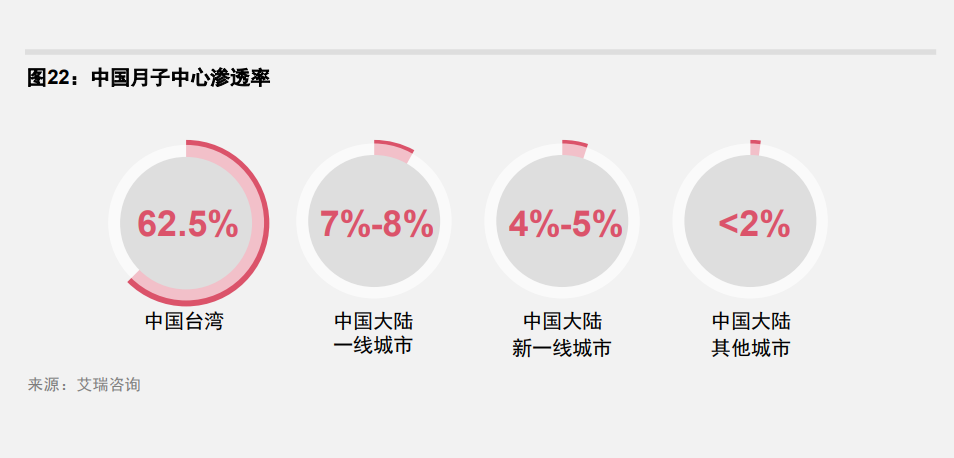

目前中国内地月子中心的渗透率还不足10%(对比成熟市场中国台湾是62.5%),且主要集中在一二线城市,针对经济条件较好、消费理念超前的消费群体开展服务(见图22)。伴随消费升级,新一代妈妈更注重产后康复,未来将向低线城市下沉,渗透率仍有较大的提升空间。生育年龄的后移、产后母婴健康意识的提升、生育政策的放开等因素,促进了对月子中心消费需求的释放,未来我国月子中心数量以及消费人数仍然呈高速增长态势,市场规模也会逐年扩大。

未来月子中心将通过差异化的服务强化竞争优势,带动客单价提升。月子中心的人均消费大约在2-6万元左右,一线二线城市的消费能力更强,客单价也更高,一二线城市的高端月子会所价位通常可以达到10-20万左右。而目前国内能形成连锁的月子中心基本都是定位偏中高端,未来月子中心在基础的服务之上,将通过提供更多特色增值服务提高客

单价,例如产后瑜伽、婴儿摄影等, 满足消费群体更全面的需求,通过差异化的服务形成经营壁垒,同时提高客单价。大部分消费者也愿意为更好的服务支付更高的溢价。

我国的月子中心行业尚处在产业发展的初期,对比其他细分赛道,发展时间较短,还不够成熟,当下市场容量还未完全释放,未来将会有更大空间。

总结

虽然母婴行业面临着诸如出生人口不断下降、母乳喂养率提升、部分细分领域进入成熟期等诸多不确定甚至是负面影响,但国内母婴市场仍然是风险与机遇并存。从国家政策的角度,对于不符合国家相关生育政策的行业和已经过了成长期进入成熟甚至衰退期的细分行业,将会面对市场规模缩小、竞争加剧的局面,未来经营势必更加艰难。对于符合国家相关生育政策的行业将获得较大政策支持,处于良好的发展环境之中。

从消费者需求的角度,现在的产品服务相比过去更加丰富,消费者的需求得到了空前满足,但投资人和商家会发现,仍有诸如月子中心、产后护理等诸多需求仍未被有效满足,并且对于已经被满足的需求,随着人均收入提升、消费理念转变等因素也将催生出消费升级的需求。

从产品服务供给的角度,科技进步、模式创新、产品服务精细化等都是未来产品服务发展的大方向,因为这些都能为消费者提供了更多更好的选择,从而开拓出一片新市场或是替代掉老产品。

细分成熟赛道的结构性调整,新型赛道的差异化创新,新的消费者、新的产品、新的服务、新的竞争者,都让母婴市场充满了活力且打开新的市场空间。

鄂ICP备2022017323号

鄂ICP备2022017323号

鄂公网安备 42018502006386

鄂公网安备 42018502006386

鄂ICP备2022017323号

鄂ICP备2022017323号

鄂公网安备 42018502006386

鄂公网安备 42018502006386